2022/07/18 14:36 微信公众号:热点微评

日前,小米OV等国产手机在印度集体遭遇困局,印度的生意越来越不好做了。

今年1月份,印度财政部指控小米印度公司逃税,开出了65.3亿卢比(约5.5亿元)的罚单。根据印度财政部称,小米印度公司从海外进口小米手机和手机零配件,在申报关税时未上报包含在进口产品中的专利版税和授权费,违反了印度的关税法。

在今年4月,小米又被曝出在印度的子公司遭资产扣押,涉及金额高达555.13亿印度卢比(折合人民币48.06亿元)。

印度执法部门的理由是,小米以“支付版权费”的名义向小米集团等3家海外实体进行汇款,“违反”了印度的《外汇管理法》。

但*新的调查表明,小米(印度)555.127亿的国外汇款,有84%是汇给美国的芯片制造商高通集团,用以支付各种许可技术的专利费,这是手机公司的惯常做法。

小米之后,轮到了vivo。据环球网援引印度新德里电视台报道,7月7日,印度执法局在全国44个地点突击搜查中国手机厂商vivo及其他相关公司,声称要调查其是否从事所谓洗钱活动,并冻结vivo印度公司相关的119个银行账户,总额达46.5亿卢比(约合3.86亿元)。

OPPO也难以幸免。事实上,早在2021年底,OPPO就已经被印度税务部门以“涉嫌逃税”的理由突击搜查过一轮。

日前据路透社消息,印度政府发表声明说,印度税务情报局的一项调查发现,中国智能手机制造商OPPO逃避了价值439亿卢比(5.51亿美元,37亿人民币)的关税。

印度称“OPPO错误地对部分用于生产手机的进口产品未使用关税”,表示在要求其补缴税款之余,印度税收情报局建议对OPPO印度公司及相关员工进行处罚。

OPPO的遭遇与小米如出一辙。

小米、 OPPO 和 vivo 在印度,无一例外都是重资产投入、走性价比路线,赚的是辛苦钱。小米在印度利润*高的一年,也仅是3.5亿元人民币。但在印度一个个莫须有的禁令与罚单下,几年辛苦钱可能就直接打了水漂。

从今天来看,无论是国产手机还是其他领域的技术类厂商,或许都应该慎重考虑一个问题,重资产投入印度市场,到底值不值得?

01

印度的营商环境有多糟糕?

从小米OV各大厂商来看,它们在印度市场已经形成重资产深耕的格局。数据显示,目前小米在印度有7座工厂,为印度贡献了2万多就业岗位。

而vivo分别于2015年和2018年两度在印度建厂,在印度销售的智能手机,100%为印度制造。而 vivo 今年初还宣布在印度投资30亿元人民币,将印度智能手机年产能从 6000 万部提高到 1.2 亿部。

在今年3月份,OPPO也在跟印度当地制造商洽谈在印度建厂事宜,包括建立技术实验室,然后生产智能手机向全球出口。

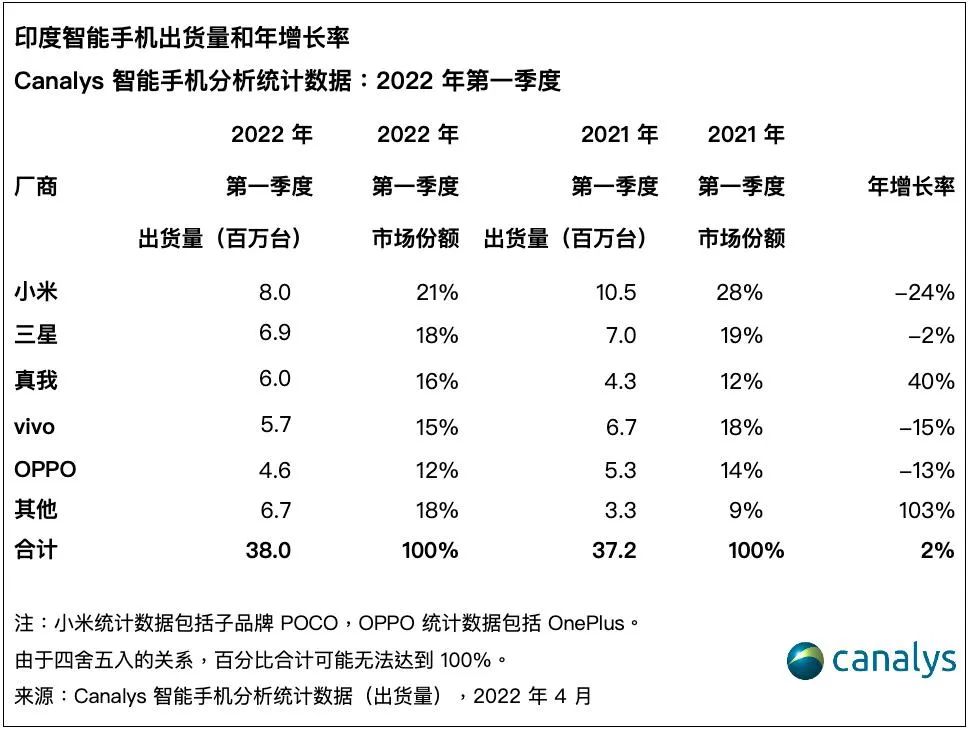

当然重投入也换来了收获。根据Canalys的统计数据,2022年*季度,小米在印度以21%的市场份额位列*,紧随其后的是三星、realm、vivo和OPPO。中国四家手机公司,合计占据印度市场64%的市场份额。

投入越大,要舍弃越难,这也是小米甘愿吃下各种罚单,依然不敢大声说话的原因。小米表示,这是个误会,接下来会与印度政府保持密切合作,以澄清任何误会。

出海选择一个国家做生意,当地的营商环境尤其重要。营商环境是由当地的商业氛围、市场竞争环境以及政策税收、政令是否随意等系列综合因素决定的,营商环境的优劣直接决定企业在当地的生死存亡。

多年来,印度恶劣的营商环境一直以来并未有大的改观。这在国际营商环境排名中有所体现,根据2015年披露的数据显示,印度在国际营商环境排名中,排到了140多位以下,营商环境在伊朗之下。

而世界银行于2017年10月25日发布的《2017年营商环境报告:人人机会平等》中显示,印度的营商环境在全球排名第130位。其中,办理施工许可证、获得信贷、保护少数投资者、创业和解决破产等几项指标的排名在持续下滑。

资料显示,印度政府喜欢对国外对挣钱的国际企业回溯征税。比如印度政府曾经改了新法律后,对众多国际企业进行回溯征税。事实上,这一方面体现出印度对民族品牌的保护,但同时体现出其投资营商环境糟糕。

而在你以为印度苛捐杂税该到头了时候,印度总能整出些项目来收税。

比如在2020年的时候,印度政府方面宣布对在其国内提供数字服务的国外企业征收2%的“数字税”。

该数字税征收对象基本上就是一众有钱的互联网企业。在印度政府看来,只要这些企业的*终目标客户在印度,就需要交纳数字税。

同样在2020年,印度以安全问题为由,禁止了300多个中国厂商的app,并加强了对中国投资的管控。今年2月,印度电子和信息技术部又以「安全威胁」为由对54款App下达禁令,其中多数是中国企业产品。

02

“印度制造”不成功,心态失衡

自2014年莫迪上任后,就制定了“印度制造”的战略,并表示其制造业在未来GDP中的占比要从15%提高*25%。

在此后的几年中,印度也推出了众多配套激励政策。2015年提出了“分阶段制造计划”,通过大幅加征关税,来促使企业将生产制造逐步转移到印度本土。

对于印度这样一个人口快速增长的贫穷人口大国而言,就业始终是印度政府的头等大事,而只有大力发展制造业,才能容纳庞大的就业人口。

这使得其政府对于本国制造业品牌*尽保护之能事,同时也通过关税与增值税等各种手段来推动国外企业将制造业产能转移到印度本土,与此同时,也不断策略性调涨智能手机等电子产品的进口税。

自2016年起,印度政府连续五年,针对不同手机零部件上调关税,*高税率达20%、简单来说,就是以关税手段迫使相关企业赴印生产更复杂精密的零配件。

印度过去基于手机制造业的政策是,所有从国外进口到印度的手机整机,除了缴纳10%的基本关税之外,还需缴纳35%-40%的增值税,而印度本土生产的整机缴纳的增值税税率仅12%。

而印度之所以有这么重的进口税,其一是保护民族工业与制造业,其二是要通过外资工厂解决印度就业问题。其三是以市场换技术。

从手机行业来看,这些关税策略有一定的成效,有数据显示,2014年,印度仅有2家手机生产企业,而现在印度的手机生产公司数量已经超过250家。

但尽管印度政府在不遗余地的保护本土品牌,印度的手机产业链与生产公司的数量也变得庞大,但其本土厂商也依然难逃被边缘化的命运。

印度*大的本土品牌是Micromax,这家厂商*辉煌的时刻是在2015年。

当时Micromax依赖性价比打法,席卷印度低端智能手机市场,在印度市场的份额一度高达22%,超越了彼时的印度头号厂商三星,一跃成为印度本土*手机厂商。但如今,该品牌已经在快速衰落。

Counterpoint 数据显示,2021 年*季度,印度*大的本土品牌Micromax 的市场份额不到1%,其他Lava等印度品牌份额更是可以忽略不计。

本土品牌扶不起来,也导致了印度方面的心态失衡,包括印度媒体与舆论环境对中国企业愈加不友好,印度对中资企业的税务及合规性调查愈演愈烈,扰乱了中国企业的正常生产与企业利润。

从目前来看,小米OV在印度市场一直以性价比策略为主,基本没啥利润可言,被印度市场养肥之后,一纸政令,直接将几年利润收割。

但即便是如此苛刻的税收压榨与政令随意,也挡不住国产厂商在印度杀红了眼,在小米OV之外,此前还包括金立、魅族等厂商也在深耕印度市场。

多年来,一直对印度市场不感冒的主流大厂可能只有华为与苹果,这两大厂商一直并未全力投入印度市场。

然而,我们如果回过头来看今天智能手机行业的现状,厮杀*疯狂的三大厂其实并未从印度市场捞到多少好处,反而由于过度投入这个性价比战场,反而导致在中高端市场竞争不力。而基本放弃印度市场的苹果,却牢牢掌控全球中高端市场。

某种程度上,厂商出海,赚辛苦钱是值得尊重的,但是如果想在一个*度贫穷、营商环境*度恶劣、政令随意、缺乏法制的海外人口大国捞到好处,那不仅仅是生意运作好、产品模式佳、营销能力强能够解决的,这是一国的营商大环境与其高层政治利益与其本国的产业链利益决定的。

但也正因为如此,“印度制造”战略并不成功,世界银行数据显示,近10年来印度制造业增加值占GDP的比重在13%~17%左右,距离莫迪的25%的目标还有较大的距离。

03

印度复制不了中国的轨迹:人口红利是一场幻觉?

事实上,厂商要出海,投入多少应该算好账本,推算投入产出比,而在印度市场,投入产出比根本不划算。

当然了,中国互联网与手机企业参照中国市场的经验,看的是印度市场的人口红利。不少厂商在印度重投入,都是基于中国的过去的发展势头来展望印度市场的未来,赌的是印度的未来潜力。

但事实上,将印度市场的现在盲目对比中国的过去,可能就会犯下很多逻辑层面与经济层面的错误。如果印度是中国的过去,今天在逐步崛起的就不会是越南。

中印虽然都是人口大国,但两国国情、经济基础、市场环境完全不同,人口素质与营商环境、法制环境也存在巨大的差距。而过去的中国也面临的是一个相对开放、包容的国际商业环境以及巨大的全球制造业红利。

而如今的国际地缘政治冲突不断,整体的制造业红利也不如10~20年前,现在印度市场的工业基础尚未形成,在印度当前的商业环境下,想要复制中国的成功,基本上没有这个可能性。

印度市场空有庞大的人口,但印度上层的贪婪与短视导致长期营商环境的糟糕,决定了印度市场缺乏与之对等的红利。

根据世界银行公布的数据,目前全球12亿的贫困人口有三分之一居住在印度,3亿印度人每天的生活花费支出低于1.25美元。

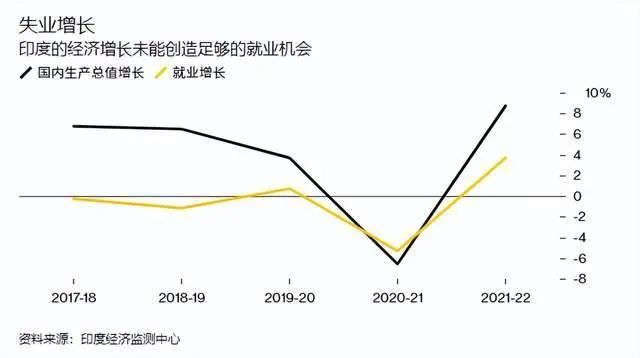

印度经济监测中心的数据显示,印度的失业率已经从五年前的5%上升到现在的7%-8%。在目前9亿的法定年龄人口中,印度的劳动力参与率已从六年前的46%降*仅40%。

数据来源:彭博社

而印度的人均GDP也始终改善不大。在今天,印度人均GDP算下来也只是世界平均水平的1/5。

随着市场对劳动力的要求不仅是廉价,而更多要求有一定的技术、行业经验与个人素质,印度更可能走向更加恶化的局面。

基于印度的人均收入与营商环境现状,盈利难已经是印度中企集中面对的困难。

疫情之前,有印度咨询公司对在印度的中企的调查显示,能够盈利的中企不到30%。在疫情影响下,在印度的中企这方面的情形明显正在滑向更糟的深渊。当前印度手机产业链上,也有许多中小中企工厂倒闭。

而印度的人口红利也很可能仅是一种想象出来的幻象。

04

在印大厂:保护核心知识产权,别为他人做嫁衣

当然,要国产手机放弃印度市场几乎不可能,但基于印度市场的营商环境,能不能赚钱是一方面,对自主知识产权的保护往往更为重要。尤其是包括光伏、基建等其他不同行业扎根印度市场的技术类厂商。

中国厂商在海外做生意,普遍奉行的在商言商,老实本分,低调赚钱,但也普遍缺乏政治嗅觉与商业智慧。

事实上,美国资本与巨头在海外市场做生意,除了挣钱之外,也会从政商关系、文化、就业市场等层面去潜移默化影响当地的政策。这是中国的资本与出海厂商的短板。

中企若在印度市场建厂开店,难以避免的是,需要将相关的配套设施、工厂与技术落地印度。

尽管印度很难复制中国发展的路径,但印度在学习中国的思路,在印度目前的招商引资思路中,以市场换技术的思路很明显。

比如2020年,印度颁布了《电子元器件和半导体促进方案(SPECS)》,计划通过激励、补贴的方式吸引半导体企业赴印建厂。

比如从光伏产业来看,印度给予了中国光伏企业在印度办厂以*大的优惠,引导一众企业在印度投资办厂,试图逐步用市场来换取中国在光伏产业的核心技术。

但同时背后又有着诸多关税算计,今年印度对中国在印度的光伏背板企业发起了一轮反倾销调查,涉及福斯特、中来、晶科、天合、晶澳等企业。其中,中来被加征了20%-30%的关税,而其他企业则被加征了30%-40%不等的关税。

因此,从今天来看,中企在印度不能仅盯着眼前的三毛五角的利润,更需要思考如何对核心技术进行保护,避免印度本土在拿到核心技术之后,随之一纸禁令让中企出局的局面发生。

随着中国智能手机市场本土市场饱和,出海是一条必然要走的路,但出海市场的选择地以及如何保护好核心技术不外流尤为重要。

事实上,已经有大批在印度的中国企业已经看到了印度市场的经营环境日益恶化,正在从印度市场撤退,转移到东南亚市场,某种程度上说,印度市场营商环境的糟糕也间接助推了越南对外资的吸引力。

相对来看,无论是东南亚、中东还是拉美、非洲等市场,都依然值得大厂们去追逐。这些市场无论是在营商环境、制度的规范性、对外界资本的友好度以及收入增速等诸多方面均有一定的潜力,而政策无常,政令随意、营商环境恶劣的印度市场,或许并不值得。

榜单收录、高管收录、融资收录、活动收录可发送邮件至news#citmt.cn(把#换成@)。