2022/11/11 16:17 远川研究所

消费互联网的红利走到尾声时,产业互联网曾被寄予厚望。

在美国资本市场上,代表产业互联网的SaaS公司一度风光无两。行业先驱SalesForce上市后市值一路飙升,甚至在2020年超越巨头Oracle。微软、Oracle嗅到商业机会迅速转型。过去10年,全球企业SaaS产业市场飞速增长,形成万亿美元的大赛道。

循着“Copy to China”的路径,“中国SaaS第 一股”有赞在资本市场也曾是花团锦簇。

2018年4月,有赞的上市晚会上,投资人张磊热情洋溢地展望了有赞的未来:“有赞把Shopify、Square,甚至是Salesforce的功能揉在了一起,祝福有赞创造出比上述公司更大的公司来”。

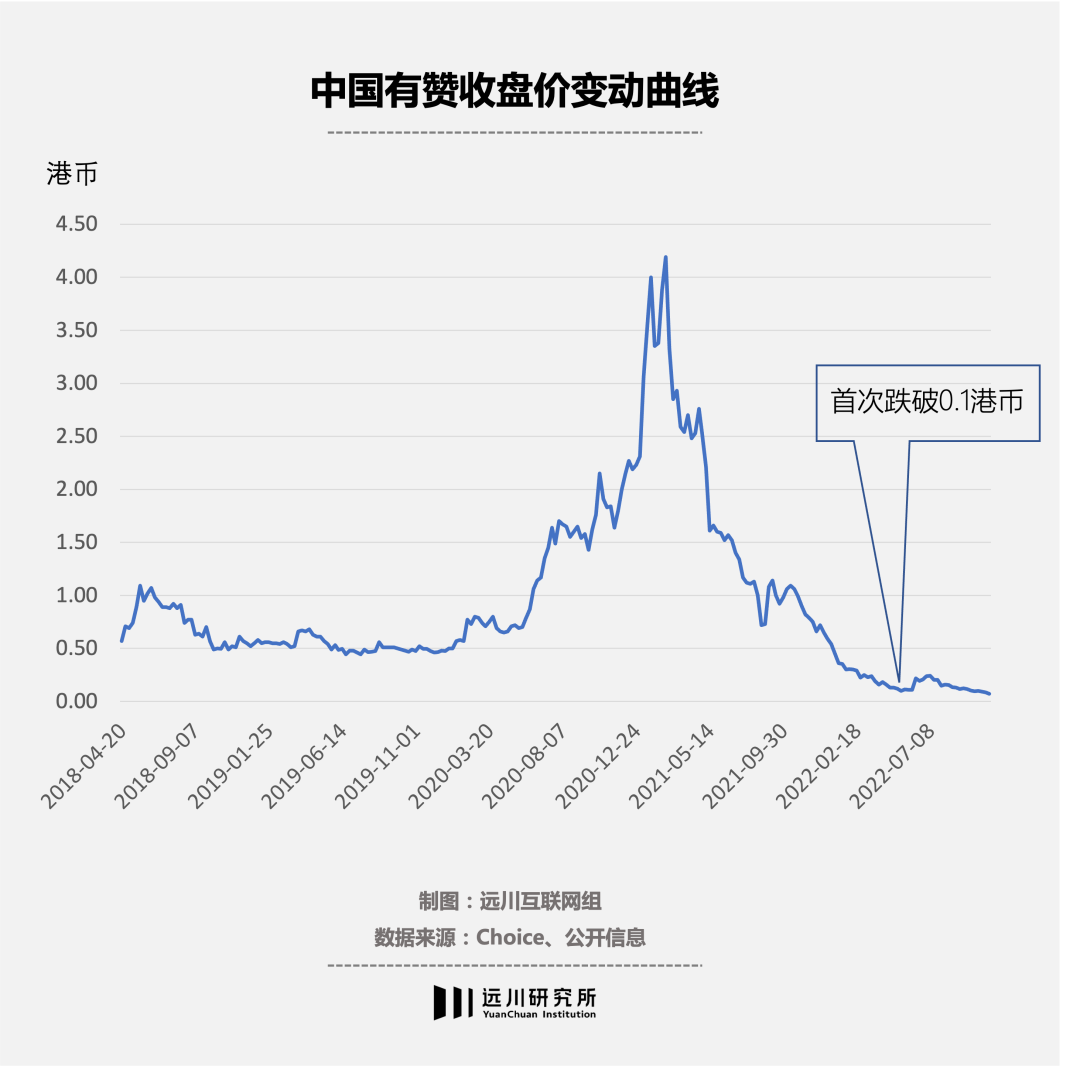

在上市后的2年间,有赞市值翻了十几倍,一度超越百亿美元大关。按照张磊的期待,彼时Salesforce已经接近900亿美元,Shopify超过130亿美元,Square市值200亿美元,千亿美金的想象似乎不是没有道理。

然而4年过去了,中国有赞只剩下1.5亿美元,离千亿的目标还差998.5亿美元。“Copy to China”这一互联网创业大佬屡试不爽的武林秘籍,为什么在Saas领域失效了?

01

崛起:做中国的Shopify

关于有赞,有一个冷知识,创始人白鸦最初也不知道自己做的是个什么生意。

创立有赞前身口袋通之初,白鸦还没从上次创业失败的阴影中缓过来,对外声称创业目标是利国利民的老人机生意,一度托朋友满杭州地找安卓系统工程师,并努力撇清跟寄生于微信的有赞的关系——自己不过是顾问而已[5]。

决定性的转机,出现在2013年。双11刚过,淘宝宣布与微信断链,这意味着过去帮助微信客户引流到淘宝的生意再也无法持续,但同时一个更大的机会放到了白鸦面前。微信团队的人对他说:“上啊,赶紧上[6]。”

如果说过去有赞只是扮演电商生意中的桥,现在就有了圈地为营的可能,背后带来的商业潜力自然也无法与日同语。

押中了一把大牌,但对于有赞这门生意未来的前景,白鸦的内心是困惑的。直到2014年,张磊找到白鸦,一句话点醒了他:“你不一定非得要做平台,你至少可以是一个非常好的SaaS公司”。

彼时美国的SaaS始祖SalesForce股价起飞,给独立站电商提供服务的Shopify同样如火如荼,营收突破1亿美元大关,并在次年顺利上市。

循着“Copy to China”的路径,白鸦很快找到了自己的商业图腾,并开始不辞辛劳地勾画出“去中心化电商”的宏大前景。

2014年,接受媒体采访时,白鸦呼吁 “去中心化”不仅是平台商需要突破的,也是商家需要突破的,甚至豪情壮志地宣称:“建议平台到我这儿来做生意,我们提供全渠道的工具让你把平台做好。”

淘宝撤桥,微信搭台,有赞在流量充沛的微信生态里急速膨胀。仅仅一年时间,有赞用户数就突破了200万,甚至在2016年迈入了商业化之路,而在2017年4月推出了针对线下零售的SaaS付费产品。

2018年的白鸦春风得意,在全员内部信里喊话大洋彼岸的标杆:“有赞要深度对标目前全球*的交易SaaS类产品Shopify,将在产品技术、GMV、收入全面超过Shopify。”

在2018年完成上市之后,有赞的增长势头有增无减。而2020年爆发的疫情,更是促使不少中小企业开始加速线上化。一段时间里,有赞几乎处于被客户按着喂饭的阶段。按照白鸦的原话:“有两个月我们的销售甚至从“主动促单”变成了“被动接单”。

2020年,有赞的付费商家数量一度突破10万大关,营收也从2018年的5.57亿元,迅速增长到了15.76亿元,增长了几乎3倍。这样的快速增长,开始激起了白鸦和团队的更大欲望。2020年年末,白鸦明确了“五年十倍,万亿交易额”的高速增长目标。

为了达成这个目标,有赞的体量开始迅速膨胀。有赞的研发费用率,更是从2020年的22.41%,一路上涨到了超过40%;有赞员工数量从2019年的2941人,飙升到了2021年的4494人——要知道同时期拼多多全公司也就8000人左右。

白鸦在牌桌上押下了高额的赌注,但殊不知有赞这艘加速前进的轮船,正在迫近一座早已埋下的暗礁。

02

悖论:有赞反对有赞

2022年3月,有赞上一年度年报出炉。前一年还被寄予厚望的SaaS新星,这一年股价就经历了过山车。原因写在财报里:亏损32.93亿元,同比扩大5倍。

在财报会上,面对两大营收支柱,订阅解决方案收入和商家解决方案收入的大幅下降,有赞只能无奈地解释道,快手,快手,还是快手。

2018年,有赞和试水电商领域的快手达成了双赢组合。从未涉猎过电商的快手,在有赞和其他第三方服务商的帮助,快速搭建了电商体系。而快手充沛的流量,也给有赞送来了源源不断的客源。

至此,快手电商的GMV飞速增长,2年后就突破了4000亿。高峰时期,快手贡献了有赞总GMV的40%,也贡献给白鸦誓要全面追赶大洋彼岸的“Shopify”的底气。

然而,曾教导商家必须拥有私域资产的有赞,自己却依旧只是寄生品。2021年双11前,快手正式通知商家,要关闭和有赞的链接,至于原因——当然是因为快手自建了快手小店。

无论是昔日的微信,还是今日的快手,有赞都只是充当了工具人的角色。如果蛋糕不够大,第三方的支持自然省心省力,一旦蛋糕做大,踢掉第三方也就成了必然的选择。

回顾白鸦过去的公开言论,可以看到他的种种拧巴。他曾一度批评自己的用户跟不上认知,“你没有给他流量,他就觉得你不行”,结果自己依靠的依旧是快手的流量。作为“去中心化电商”的鼓吹者,有赞实际上只是在捆绑一个还不够强壮的新中心化电商平台而已。

与新晋平台结盟固然是饮鸩止渴,但背后是商家流失问题更为严峻。2020年,有赞存量付费商家有9.72万。2021年,有赞新增了4.77万付费商家,年末还剩下8.84万付费商家。新增了这么多付费用户,存量却不断减少。

本来高度依赖续订率盈利的SaaS模式,在有赞2021年高达64%的流失率面前,几乎退化成了和单独卖软件差不多的一锤子买卖。一度高达近60%的销售费用率,也让有赞几乎是在为渠道代理商打工。

总而言之,有赞的续订率,让它看上去几乎就像个假的SaaS企业。

有赞不得不再次迁徙。2022年618前夕,有赞宣布已经全面打通小红书,然而资本对这个消息再无多少热情。

03

空间:时代的进程

喊了多年“全面超越Shopify”,有赞和Shopify的差距却越来越大。

2021年Shopify营收为46.12亿美元,是有赞的20倍。Shopify一年的GMV则为1754亿美元,也达到了有赞的12倍。有赞不仅两项数据都大幅落后,就连增速都没转正。

与其说有赞不努力,倒不如说这是中外互联网电商生态的差异导致的。

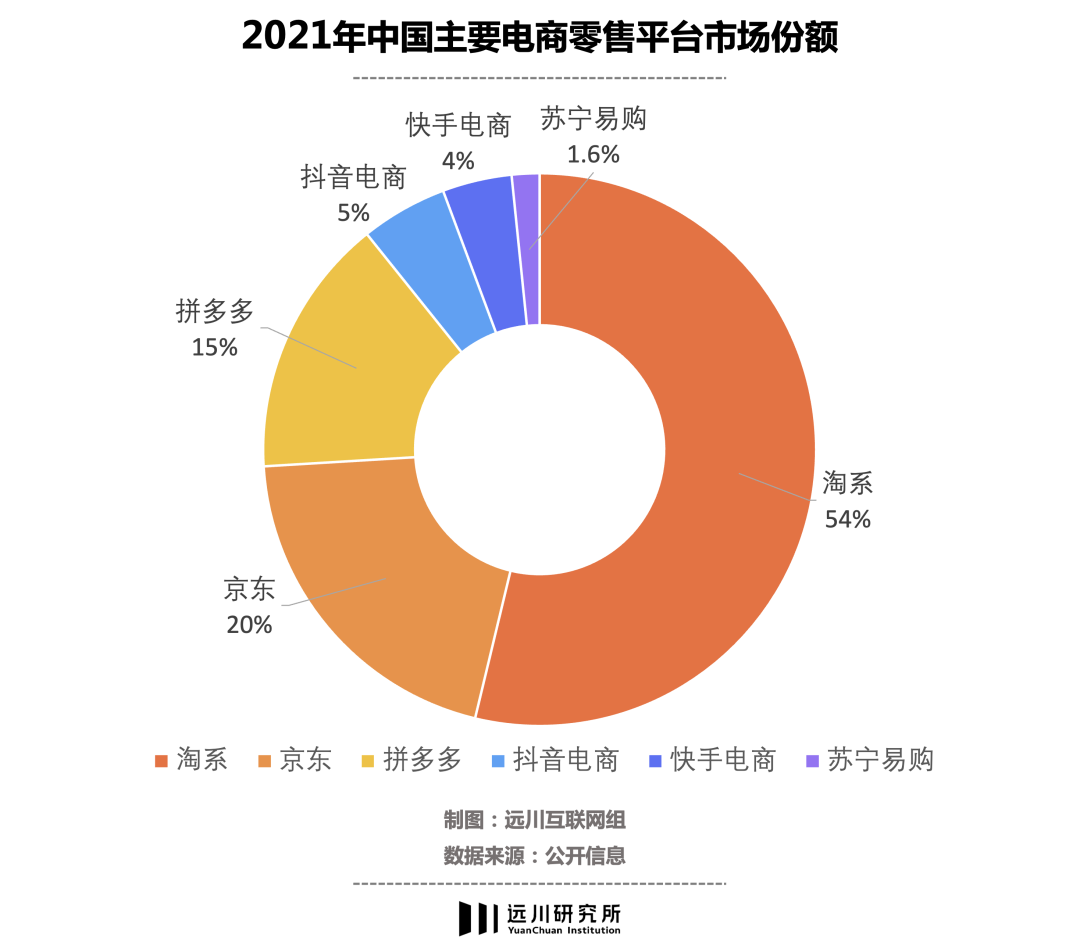

无论“去中心化电商”的宏伟蓝图多么具有诱惑力,中国卖家还是在平台上做生意——2021年,中国电商市场的版图,猫狗拼加起来就占了89%的市场份额。欧美独立站的兴盛似乎无法在中国复制,这也意味着平台分配的流量,成为了卖家的救命稻草。

究其背后的原因,既有智能机在中国的普及,也有搜索引擎在中国的坍塌。当北美消费者习惯在FB、INS上种草最新潮的商品,或者打开邮件点开福利放送时,中国的剁手党的消费习惯依旧是点开橙色/红色软件。

因此Shopify也不存在被平台踢出局的担忧。而欧美的网上付费、物流运输等技术相对弱势,这也让Shopify可以从物流和支付的增值服务中切走一块蛋糕。以支付和物流为基础的增值服务营收,占到了Shopify全部营收的70%。

有了增值服务营收的支持,Shopify也得以降低订阅SaaS服务的价格。对于众多中小商家来说,*只需要每月29美元就能使用Shopify的基础服务。反过来,这样的定价策略也帮助Shopify进一步扩大了用户规模。

然而有赞面对的,是中国极其高效成熟的物流和支付壁垒,想要做增值业务已经没有太多的发挥空间。有赞想要提高利润,唯有提高订阅价格一条路,而这几乎等同于将诸多中小商家拒之门外。

有赞的低消为6800元

简而言之,Shopify不存在有赞的流量焦虑;而有赞无法实现的增值业务,Shopify也全都能做。

有赞面临着这样一个未来:向上既没有做大业务的空间,向下也难有挖掘产业链潜力的区间。

04

尾声

2019年,Shopify创始人Tobias Lutke在Twitter上写道:“亚马逊想建造一个帝国,而Shopify正在给反叛者们提供武器装备。”

反叛、自由帝国、不把命运交给巨头,这样的理想固然让人热血沸腾,但落到中国电商卖家的身上,就算每每吐槽平台政策,依旧会乖乖把钱交给平台,换取流量扶持。

原因非常简单,有赞的服务更像是可选消费,而在中国的电商环境里,为流量付费才是刚需。

在消费下行的当下,有赞的命运似乎更为多舛。中国中小企业平均寿命只有2.5年时间,这也意味着,有赞的顾客更在乎如何活下去,而不是独立自主。

参考资料

[1] 栖身在巨头之下,有赞把半条命交给了未知数,最话FunTalk

[2] 对标Shopify,有赞究竟差在什么地方?,新眸

[3]“挑战”亚马逊,Shopify如何穿越SaaS死亡三角?,界面新闻

[4] 微信生态第 一股裁员真相,中国企业家杂志

[5] 创业者白鸦,小众消息

[6]“微信生态第 一股”到底靠啥成了“第 一”?虎嗅

榜单收录、高管收录、融资收录、活动收录可发送邮件至news#citmt.cn(把#换成@)。